导 读

近年来,随着日本固定宽带服务家庭普及率的不断提升,以及消费者从传统付费电视转向OTT视频平台趋势的日益强化,日本流媒体平台实现快速发展。其中,美国流媒体平台凭借雄厚的资本、强大的内容优势与全球化运营方式,以投资和播出平台掌控日本视听产业链主导权,日本视听传媒市场正在发生深刻变革。日本广播电视机构打造本土自主流媒体平台,加强合作与资源整合,强化内容供给,满足多元场景需求,打造综合服务平台,在美国流媒体平台的重重压力下成功突围,主要流媒体平台均实现盈利,其做法经验值得借鉴。

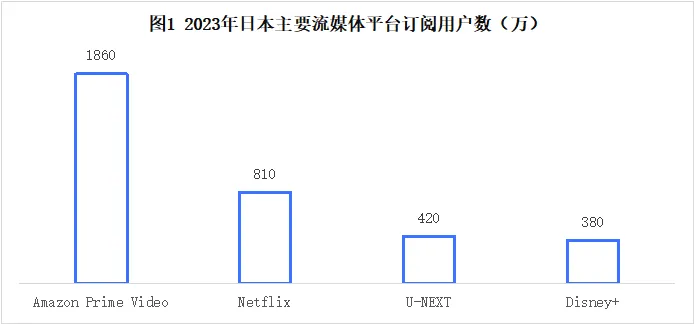

美国流媒体平台高度重视日本市场。从2011年开始,葫芦(Hulu)、奈飞(Netflix)、亚马逊(Azazon Prime Video)、迪士尼(Disney+)、苹果电视(Apple TV+)等美国主流流媒体平台,先后进入日本市场,成为日本流媒体平台头部玩家。截至2023年底,亚马逊Prime Video拥有1860万订阅用户,是日本订阅第一大平台;Netflix拥有810万订阅用户,是第二大订阅平台;Disney+有380万订阅用户,排名第四。在订阅用户规模排名前四的流媒体平台中,美国流媒体平台占据其中三席,占用户规模总数的80.26%。

一是雄厚的资本与全球化运营方式。美国流媒体均为全球性平台,具有强大的资本优势和用户规模优势。2023年,Netflix收入约为337亿美元;2024年第一季度,Netflix收入接近94亿美元,比2023年同期82亿美元增长了14.29%。截至2024年第一季度,Netflix在全球拥有约2.70亿付费订阅用户。2024年第二季度,Disney+全球订阅用户规模达到1.54亿,跻身全球性流媒体巨头。亚马逊Prime Video 2023年的总收入约为51.6亿美元,截至2024年4月,拥有2亿月活用户。

二是以投资和播出平台掌控日本视听产业链主导权。2015年Netflix进入日本市场后,以重金砸开日本动画大门。首先,大量收购《圣斗士星矢》《龙珠》《进击的巨人》等日本经典人气动画作品,提高平台日本内容含金量。其次,买断日本动画新番全球传播权,控制日本市场。2018年播出的《紫罗兰永恒花园》,即Netflix和日本京都动画合作的第一个项目,Netflix以超长的独播版权,限制了该节目在日本本土网络及线下DVD发行渠道。最后,和日本动画公司签订“全面项目合作合同”,强化产业链主导权。2018年,Netflix开始尝试原创动画制作,陆续与多家日本大型动画公司签订“全面项目合作合同”。其中,包括制作《攻壳机动队》的Production I.G 公司、《钢之炼金术师》的制作公司“骨头社”、《JOJO的奇妙冒险》的制作公司“大卫社”(David Production)等。

在强大资金和全球化平台的支持下,Netflix极大影响了日本动画商业模式的发展,特别是当Netflix在日本设立工作室,绕开“制作委员会”,直接与制作公司联合制作动画节目,不寻求独家发行以外的任何权利,导致日本动画“制作委员会”模式逐渐衰落。

三是善用平台生态化优势。亚马逊Prime Video依托平台电商服务,形成生态化竞争优势。2015年,为彻底打开日本市场,亚马逊日本市场负责人申请了上亿美元的预算,为Prime Video打造本地原创内容。通过视频这一独特的大众传媒产品,带动日本亚马逊会员快速增长。Prime Video服务在日本上线三个月,亚马逊会员数就提高了16%,其中27%的用户购买会员服务主要是因为要看影视节目。观看影视节目还额外享受电商服务,这让亚马逊具有非常好的价格竞争力。

四是强大的内容优势。不论是Netflix还是亚马逊Prime Video、Disney+,内容优势都是其最大优势,这些平台不仅提供丰富的美国乃至全球内容,也提供日本本土内容。亚马逊虽然是电商平台,但非常重视视听节目内容建设。2022年5月,亚马逊签订了一项协议,决定花84.5亿美元收购好莱坞影视巨头米高梅。作为老牌好莱坞八大制片厂,米高梅拥有4000多部电影和1.7万电视节目的版权。这一大批内容,让亚马逊的片库扩充到了5.5万部,远超Netflix的2万部。2022年,亚马逊的支出为189亿美元,比上一年增长了约14%。

通过联合运营、丰富内容、多元化经营等方式,日本本土流媒体平台快速发展,并普遍实现盈利,在Netflix、亚马逊 Prime Video、Disney+、Apple TV+等美国流媒体巨头的包围之下,日本本土视频平台悄然崛起。

NHK是日本最重要的广播电视机构和公共服务电视机构,较早推动推出网络视听服务。一方面,NHK与时俱进,在不同技术阶段,推出各种互联网视听服务。2008年,NHK推出NHK on Demand服务,网民可欣赏一周内NHK播出的部分电视节目和部分NHK原创经典节目、电视剧等。2009年,NHK开始实现台网同播,观众可在NHK环球网上同步观看电视频道的节目内容。2020年4月,NHK实现节目同步播出常态化,并推出NHK Plus。

另一方面,NHK通过与其他平台合作方式,提高传播力。2016年,NHK On Demand入驻U-NEXT平台。2019年,NHK入驻电视门户网站TVer。

随着新媒体的发展,NHK根据不同受众的需求开发各种新的移动应用程序,对原有APP分类细化,如NHK WORLD TV是针对国外用户的APP,NHK FOR SCHOOL是为日本“学生党”服务的一款学习型APP,NHK EASY READER则是针对身体障碍用户的无障碍APP,等等。

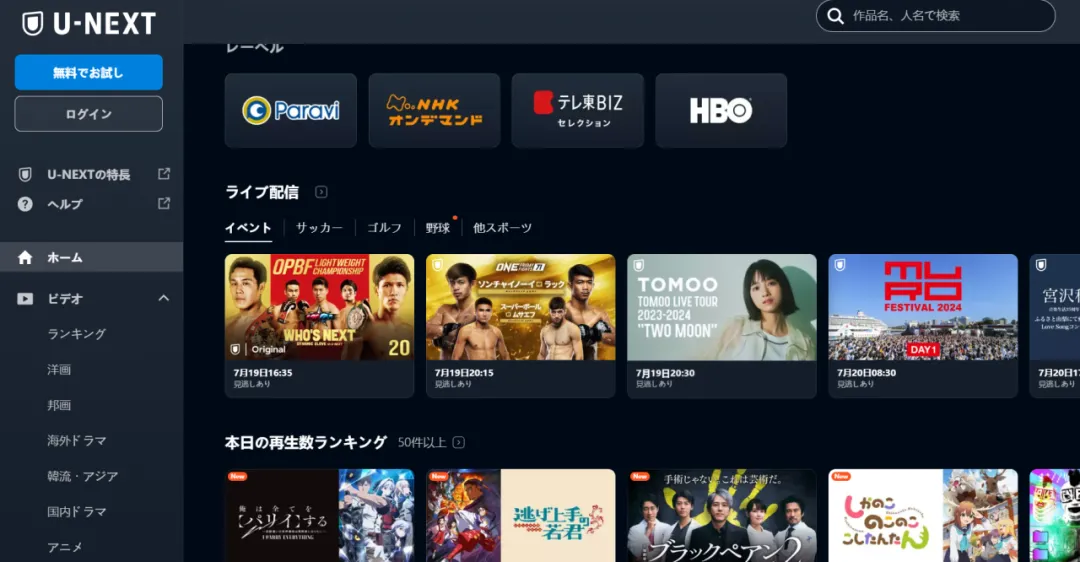

U-NEXT成立于2007年,是日本最早推出流媒体服务的平台之一,原名GyaO NEXT,2009年更名为U-NEXT。2020年,U-NEXT付费用户超过200万。2023年3月,U-NEXT合并Paravi,合并后的用户规模约为370万。2023年,U-Next是日本增长最快的流媒体平台,新增用户数占日本新增用户总数的30%。目前,U-NEXT是日本月活用户最大的平台,付费用户规模超过420万。

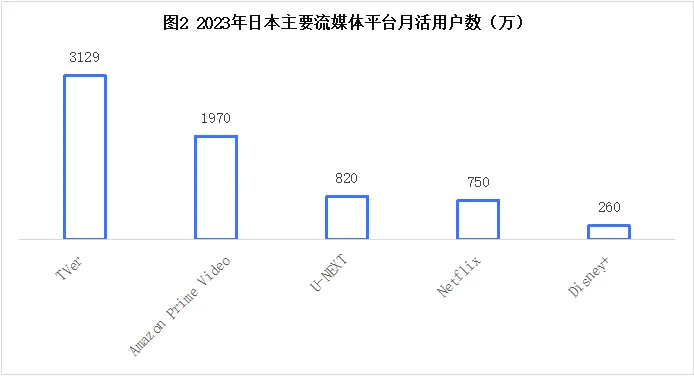

面对流媒体发展潮流,日本五大商业电视台首选合作,联合开办流媒体平台。2015年10月,日本五大商业电视台联手推出视频回看业务平台TVer,回看时间仅限于电视播放后约1个星期内。截至2023年7月底,TVer下载数达6354万,月活跃用户数2836万,高于排名第二的亚马逊Prime Video。根据日本株式会社Video Research调查数据显示,截至2023年5月,TVer平台视频观看次数为3.45亿次;2023年12月,月活跃用户3129万,同比增加24%,月播放量3.98亿次,同比增加50%。

2016年4月,朝日电视台与日本互联网企业Cyber Agent联合成立网络电视平台Abema TV,其中CyberAgent占股60%,朝日电视台占股40%。Abema TV业务分为直播流媒体服务以及订阅视频点播服务(SVOD),目前后者用户数已经超过前者。Abema TV直播流媒体业务像地面电视一样,拥有新闻、日剧、韩剧、动漫、格斗等20多个频道,每天24小时播出,提供免费服务,主要收入为广告。2020年,Abema TV进行了一系列的品牌升级活动,正式改名Abema,7天内登陆用户数超过1000万。

Abema付费服务包括按月付费会员(Abema Premium)和按次付费两类。其中,按月付费会员可享有无限次回看、收看时不弹出广告等服务。2021年6月,Abema下载量突破了6800万大关。此外,Abema TV建有大型公共赛事直播·实时进行互联网投票服务的WINTICKET系统,以及支持网络送礼的应援功能、网上商城等,收益渠道十分多样。

美国视频平台虽主导日本市场,但日本本土流媒体平台认识到原创内容才是流媒体行业安身立命的根本,积极强化内容建设,开展多元化运营,拥有强大的市场竞争力。2023年,日本动漫、真人电视剧和综艺内容占流媒体平台视频点播类别收视总量的65%。在亚马逊Prime Video、U-NEXT、Abema、Niconico、Hulu Japan等各大平台中,“日本动画”点击量均排在首位。

近年来,大部分日本流媒体平台都朝着综合性平台发展,产品内容不再局限于电视台播出的电视剧和综艺节目,还扩展至电影、动漫、音乐、体育直播等领域;类型也不限于消费市场最广泛的视频,还有颇受欢迎的电子化纸媒内容。此外,日本流媒体也早早就跟进了美国流媒体巨头所带来的4K、杜比视界等全新播放标准。通过持续改进用户体验、扩充内容、提升技术,使得新用户不断增长。

U-NEXT核心战略就是版权内容。截至2024年6月,U-NEXT平台共拥有超过32万部影视节目和190多本杂志,内容规模居日本流媒体平台之首。GEM Partners调研显示,不论是Hulu Japan还是Netflix,其内容库节目量都仅有U-NEXT的30%左右。在日本流媒体市场中,月订阅费用从500日元(约合人民币30元)到1500日元(约合人民币100元)不等,U-NEXT是唯一一个订阅费在加税之后就已经超过了2000日元(约合人民币120元)的平台。

2020年6月,U-NEXT首次开展线上演唱会配信业务,并将该业务作为新的增长点。此后,U-NEXT先后承办了ONE OK ROCK、Official等众多艺人的在线演唱会配信业务。

富士电视台旗下的流媒体平台FOD提供4万多部视听作品,包含约5000部FOD平台才可收看的富士电视台原创视听作品,上线了与视频并列的漫画和杂志版块,包括130本以上的电子周刊杂志,内容来源也不限于日本本土,众多欧美、亚洲等地的电影、电视剧纷纷在平台上线。早在2016年,FOD便实现了盈利。

Abema除了提供常见的电视剧、电影、动漫、综艺、音乐等内容外,还专门开辟了相对小众的麻将、格斗、象棋、钓鱼、HIPHOP等视频专区,为相关领域的爱好者提供了专业平台,满足了观众对多元内容的需求。

2014年,日本电视台NTV收购了最早进入日本市场的美国流媒体平台Hulu,利用其成熟的视频业务和丰富的互联网运营经验,推出流媒体平台Hulu Japan,实现自身转型。同时,利用和美国合作关系,积极拓展国际市场。Hulu Japan采用收费模式,用户每月只需933日元(约合人民币55元),即可随时随地无限制地观看超过10万个节目。

2016年2月,Hulu Japan获得美国HBO在日本的独家发行权,丰富的电视内容(电视剧和综艺为主)及众多优质的原创剧集,使Hulu Japan在市场上获得良好反响。目前,Hulu Japan平台有7万多部作品,还提供日本人气电视节目重播服务,已成为日本主流流媒体平台。2023年7月,华特迪士尼(日本)有限公司(“迪士尼日本”)和HJ Holdings, Inc.等机构宣布,推出针对Disney+ 和Hulu Japan新捆绑服务计划,消费者可享受Disney+精彩品牌内容,包括迪士尼、皮克斯、漫威、星球大战、国家地理和星空卫视的获奖电影、动画和真人秀,以及Hulu Japan的热门国内电视剧、动漫、综艺节目、现场音乐和体育节目等,每月1490日元(含税),比单独订阅每项服务便宜25%。

从2018年4月开始,Hulu Japan在亚洲19个国家播出面向海外制作的新电视剧。此外,Hulu Japan还积极参与海外作品的开发,不断开辟出海“新航道”。

Abema平台拥有大量的中国和韩国内容,将“韩流·华流”“K-POP”等海外内容置于与“电影”“电视剧”同等重要的一级目录中,以此凸显平台国际化特色。Abema还开发了一个新的在线直播平台Abema Live,允许用户购买和观看海外各种按次付费内容,例如音乐会、戏剧、体育赛事和时装秀等。世界上最大的武术组织ONE冠军赛成为Abema首个在泰国、菲律宾和韩国进行直播的PPV赛事。截至2024年1月24日,Abema已在泰国、菲律宾和韩国三个国家开始服务,并计划逐步扩大其市场。

U-Next与华纳兄弟探索公司续签了内容协议,成为HBO节目在日本SVOD流媒体平台的主要供给方。日本动画播放平台Niconico(简称N站或Nico)在2012年就推出了英文版,还上线了新的用户翻译工具以及全新的视频播放器。

Niconico不断强化用户社交体验,独创弹幕文化。Niconico与YouTube等共享视频网站相似,其独特之处是用户留言以弹幕形式出现在节目上,受到用户的青睐。截至2024年2月,Niconico共有11098个频道,9796万注册会员用户,其中高级会员约125万人。

U-NEXT注重通过优化电视遥控功能和特色服务提升用户体验,在新出售的电视机附属遥控上安装了U-NEXT按钮。U-NEXT还与其他机构合作,推出特色服务,如与日本关西电力公司合作,向使用低压电力的客户提供捆绑服务(with U-NEXT电器等),通过新渠道增加用户。

总的来看,日本流媒体之所以能实现“突围”,其秘诀在于充分发挥本土内容优势,开展直播点播等多元化业务,与传统电视实现融合发展,通过市场机制实现平台资源整合,避免了内卷式竞争。

(作者单位:国家广播电视总局发展研究中心;来源:国家广电智库)

热门精选