移动终端碎片化内容竞争、有线电视退订潮、IPTV 用户量达天花板、视频网站内容成本高昂,这是中美传统媒体阵营面临的共同问题。虽然与我国有着迥然不同的政治、文化、经济背景,但为应对相似的行业处境,近年来,美国传统媒体阵营各类运作频繁。他山之石,或可攻玉,本文通过观察美国传统媒体行业近年来的主要商业运作事件,分析其应对策略,为业界提供参考。

美国传统媒体行业发展逾百年,商业化程度较高,但当前同样面对短视频、碎片化文化消费的市场冲击,为应对行业困局,近年来,美国传统媒体阵营各类运作频繁,本文梳理了美国主流媒体巨头近年的主要战略布局情况,并从参与市场竞争的角度,分析了美国媒体巨擘们在渠道、内容、付费等诸多市场战术上的选择动因。

一、近年美国视听行业格局概览

传统概念里,视听行业的参与者包含广播电视机构、电影机构、有线网络公司、卫星网公司,新入者有视频网站、通讯公司等。但观察近几年美国视听行业的情况,可以发现,上述各类型参与者,正在像零件一样,通过资本运作,向为数不多的行业龙头企业集结,逐步形成了几大综合媒体寡头。

表1梳理了截至2022年末,美国视听行业主要参与者及其所持有的知名媒体品牌。

表1 美国视听行业主要参与者及其所持有的知名媒体品牌

控股方 | 知名媒体品牌 | 品牌地位 | 说明 |

迪士尼 | ESPN体育 | 全球最大体育媒体 | 迪士尼持股80%。 |

HULU流媒体 | HULU流媒体市场份额仅次于亚马逊Prime Video和奈飞(Netflix) | 迪士尼目前持股60%,并计划2024年收购康卡斯特持有的剩余40%股权。 | |

ABC美国广播公司 | 美国五大电视网之一 | 1995年,迪士尼以190亿美元收购ABC。 | |

FOX电视台 | 美国五大电视网之一 | 2018年7月,迪士尼以713亿美元收购默多克的二十一世纪福克斯,其内包含了旧新闻集团几乎全部视听类业务。 | |

国家地理频道 | 全球知名的纪实媒体 | ||

二十世纪福克斯电影 | 好莱坞主流电影公司 | ||

迪士尼电影 | 好莱坞主流电影公司 | ||

皮克斯动画 | 全球知名动画电影机构 | 2006年,迪士尼以74亿美元收购皮克斯。 | |

漫威公司 | 全球知名动漫机构 | 2009年,迪士尼以42.4亿美元收购漫威公司。 | |

康卡斯特 | NBC | 美国五大电视网之一 | 康卡斯特是美国最大的有线电视运营商,世界500强排名第64。2011年,康卡斯特从通用GE处收购获得NBC环球。 |

环球影业 | 好莱坞主流电影公司 | ||

梦工厂动画 | 知名动画电影公司 | 2016年,康卡斯特以38亿美元收购梦工厂动画。 | |

AT&T | HBO | 全球知名电视剧制播机构 | AT&T是美国最大通讯网络公司。2018年,AT&T以854亿美元收购时代华纳Time Warner,并更名为Warner Media。2022年,AT&T剥离时代华纳。探索频道出资430亿美元收购华纳媒体,成立华纳兄弟探索Warner Bros. Discovery。该新公司,AT&T持股79%,探索频道持股21%。 |

TNT 特纳电视网 | CNN为其所有 | ||

华纳兄弟电影和电视工作室 | 好莱坞主流电影公司 | ||

DC影业 | 全球知名动漫机构 | ||

探索频道 | 全球知名纪实媒体 | ||

DirecTV | 美国主要卫星播出平台 | 2016年,AT&T以485亿美元收购DirecTV(卫星播出平台)。2021年8月,AT&T以78亿美元剥离DirecTV。 | |

派拉蒙全球 | 派拉蒙影业 | 好莱坞主流电影公司 | 1999年,Viacom收购CBS,2005年拆分,VIRCOM和CBS分别独立上市。2019年CBS与Viacom再次合并为Viacom CBS Inc。2022年公司更名为派拉蒙球。 |

CBS | 美国五大电视网之一 | ||

CW | 美国五大电视网之一 | ||

亚马逊 | 米高梅影业 | 好莱坞主流电影公司 | 2022年,亚马逊以85亿美元收购米高梅影业 |

奈飞 | 奈飞 | 全球知名流媒体平台 | |

威瑞森 | 雅虎 | 知名门户网站 | 威瑞森是美国最大的移动运营商。2015年5月,以44亿美元收购美国在线。2016年7月,以48亿美元收购雅虎。 |

美国在线 | 知名门户网站 |

综上可见,美国五大电视网(NBC、CBS,ABC、FOX、CW)、好莱坞几大主流电影公司(华纳兄弟、米高梅、派拉蒙、迪士尼、二十世纪、环球),以及垂类顶尖品牌(探索频道、国家地理、DC动漫、皮克斯、漫威),均已收入几大行业巨头麾下。

纵观当前的美国视听行业,新兴媒体和传统阵营势均力敌。一面是以奈飞(Netflix)、亚马逊、苹果为首的新兴媒体平台在内容和用户上的分毫必争;一面则是迪士尼(Disney)、康卡斯特(Comcast)、AT&T、派拉蒙全球(Paramount Global)这些传统行业出身的寡头集团,通过资本运作,垄断内容和渠道抗衡新兴媒体的冲击。

二、美国视听行业市场竞争情况概览

资本运作只能配齐装备,最终还是要面对市场荷枪实弹的竞争。和中国一样,美国视听行业也面临有线电视的退订潮,也面临手机碎片化内容消费对长视频的冲击,特别在疫情后,随着收入的下降,民众对订阅费、通讯费更是锱铢必较。这种背景下,美国行业巨头主要有三种对策。

(一)渠道为王

2017年,迪士尼宣布自2019年起终止与奈飞的播映协议,撤回所有电影授权,并开展自营流媒体服务。当时,迪士尼影片约占奈飞平台内容的30%。2018年初,迪士尼推出ESPN视频流媒体服务,直播各种大型体育赛事。2019年11月,迪士尼推出流媒体平台Disney+,自有版权内容只在其自己的流媒体平台上播放。此外,早在2007年由新闻集团、迪士尼、NBC共同出资成立的HULU流媒体平台,集结了几乎全部传统广播电视网、好莱坞电影公司的版权内容,今天的HULU已经是市场规模仅次于亚马逊Prime Video和奈飞的流媒体视频网站。多年来、HULU几经易手,当前迪士尼对其持股60%,并拥有“全面运营控制权”,剩余的40%则由美国最大的有线运营商康卡斯特(Comcast)持有,迪士尼也宣布,计划于2024年收购剩余全部股权。

迪士尼的这一系列操作,几乎是美国传统媒体阵营的标杆。传统的电视网、电影机构,拥有最多最经典的版权内容。奈飞这样的新兴网络平台崛起后,这些传统机构以出卖版权获取有限的收益,都把奈飞推上了行业第一的宝座。自迪士尼2019年终止与奈飞的合作,开始自建平台之后,整个传统阵营就开始了自建流媒体平台的竞赛,各平台基本上都采取了独播策略,自家的版权内容只在自己的平台上播出。

表2 各集团自有流媒体平台情况

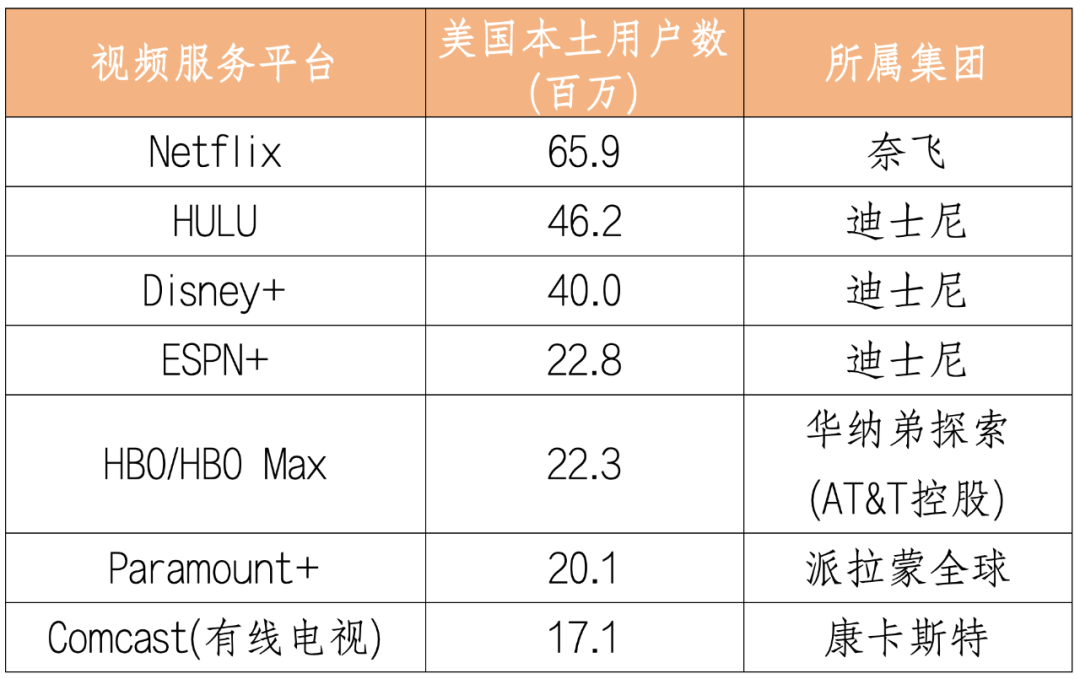

根据S&P标普截止2022年第二季度,对各视频服务平台美国本土用户数的统计报告,排名前几位的情况如表3所示:

表3截止2022年第二季度各视频服务平台美国本土用户数统计

由于亚马逊Prime Video从不公开其具体用户数据,因此未计入该统计。但根据另一调研机构Parks Associates的统计,截至2022年年末,亚马逊Prime Video的用户数已超越奈飞排名第一。

虽然各家都在搞独播,但也有媒体把自己定位为更开放的内容制作商,HBO就是典型代表。华纳兄弟探索虽然推出了自有流媒体平台HBO Max,但2022年12月,华纳兄弟探索与亚马逊达成协议,HBO Max将被引入到亚马逊Prime Video平台,用户可以在亚马逊Prime Video上看到HBO和Discovery的内容,订阅价格为14.99美元。

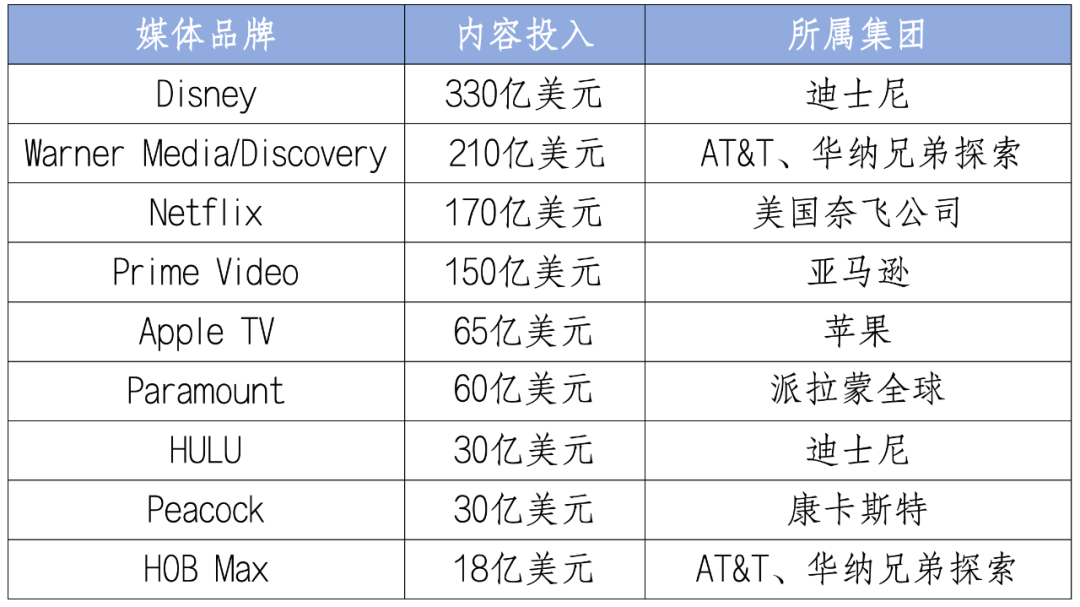

(二)内容为王

广告商为用户注意力买单,用户为好的内容买单。所以,无论商业上是订阅费模式还是广告模式,最终都是优质内容的竞争。表4是2022年美国主流媒体平台在内容上的投入情况:

表4 2022年美国主流媒体平台在内容上的投入

我国国内头部平台腾讯视频和爱奇艺在内容方面的投入,每年也在数百亿人民币上下。高昂的内容成本对各家造成了极大的成本压力,使得平台连年亏损。近年来,腾讯视频和爱奇艺均致力于从提价和降本两方面着手减亏,一方面提高会员收费,另一方面,优化内容成本,砍断中段内容,把有限的资源投入精品爆款内容的打造。

奈飞、亚马逊、腾讯视频和爱奇艺都属于新兴媒体平台,它们有天然的平台优势,但缺乏的是版权内容。发展初期,这些平台都以采购版权起家,近年来,随着内容成本压力的增加,新兴平台都开始热衷于精品自制内容的打造,这样做,一方面可以控制成本,另一方面也为自己实现版权积累。

迪士尼、HBO、派拉蒙这些老牌内容机构,库房里不缺版权内容,也拥有雄厚的内容创制实力,它们缺乏的恰恰是直达用户群的平台。近年来,各家的独播流媒体平台陆续上线,两大阵营的竞争,进入白热化。反观国内,在这方面,除了芒果TV,传统阵营尚未有平台级竞争者。

(三)从付费到免费

多年来,视频流媒体平台以点播方式为主,其收益模式也日趋成熟多样,一般包括表5这些方式:

表5 视频流媒体平台收益模式

单个平台当然也会融合多种收费模式,这与国内主流的视频平台体验是一致的。

但值得注意的是,内容付费模式几乎已经走到瓶颈。为了增加收入,平台不得不涨价。用户为了对抗越来越高昂的订阅费,一方面倾向选择收费更便宜的平台,另一方面,为某个特别想看的内容临时开通会员后,即刻就会取消,这使得很多平台都会出现推出一个爆款内容,带来用户量和收入的激增,热潮过后,用户量和收入都急跌的现象。平台和用户之间正在进行一场拉锯战,没有哪一方体验是好的。

这种背景下,近两年,美国兴起了一种被称为“FAST”的流媒体平台模式,并且快速壮大,美国本士FAST频道数量从2020年的550个激增到2021年的1000个,再到2022年的1400个。

FAST全称Free Ad-Supported Streaming TV,从其全称就能看出这种模式的运作方式为“广告”和“流化播出”。FAST事实上就是基于互联网OTT(Over The Top)方式的视频流,广告和播出节目单都是内容提供商编排好的,和传统有线电视无异,只是通过OTT方式提供服务。

FAST基于OTT,所以天然具备各类宽带、交互技术的场景基因。特别在内容编排和广告领域的应用,比有线电视具有更大的想象空间。内容方面,基于数字版权内容库,通过程序自动化编单,可以快速组织众多垂类频道。广告方面,OTT可以精准捕获用户的观看行为,从而获得更精确的广告收看数据,甚至调整广告投放策略。

有线电视高昂的收费和被动性,在与点播平台的竞争中败下阵来,今天,点播平台又因为高昂的收费,给了OTT免费直播流生长的空间,这似乎是技术推动下的历史轮回,也是商业理性的选择。

以康卡斯特为例,其是全美最大的有线运营商。截至2022年6月,全美有线电视用户数3990万,其中康卡斯特拥有1710万,占42.8%。但是康卡斯特却在2020年7月推出了自有FAST流媒体平台Peacock。Peacock提供来自康卡斯特旗下NBC环球的直播内容和各类版权内容,包括电视剧、电影、新闻和体育节目。同时,Peacock与狮门影业置换资源,获得华纳兄弟的流媒体播放权,掌握《哈利•波特》系列影片的播放权等,两年时间储备了大量优质娱乐内容。

Peacock还将体育作为重要的战略领地。2020年Peacock上线后,直接参与了NBC对东京奥运会的报道和直播,此后,Peacock取代了NBC原有的NBC Sports Gold,在每个赛季提供175场英超联赛的直播、点播和重播服务;从2021年NFL赛季开始,平台同步转播NBC播出的所有相关比赛。而Peacock的用户可以选择免费观看部分内容,代价是观看广告。当然,Peacock也提供付费的无广告版本。

对康卡斯特来说,有线用户费依然是最大的营收来源,但有线电视的颓势已经不可逆转。在此背景之下,康卡斯特毅然投入自建FAST模式流媒体平台,将有线电视的运营方式复制到OTT上,并更为精耕细作,足见其战略眼光。短短两年间,Peacock已跻身全美流媒体平台用户量前十。

康卡斯特以有线电视网运营商身份起家,收购NBC环球、英国SKY天空电视台,完成向内容版权领域的拓展,顺应潮流趋势,创立自有独播流媒体平台,成为内容和渠道一体化的媒体巨擘。在内容创制上一年投入30亿美元,虽无法比拟迪士尼300亿美元的投入当量,但也足见其扎根内容的决心。

三、结语

移动终端碎片化内容竞争、有线电视退订潮、IPTV用户量达天花板、视频网站内容成本高昂,这是中美传统媒体阵营面临的共同问题。双方正在各自不同的政策和市场背景下,努力寻求破题之路。通过观察美国同行这几年的动作,望能为业界提供解题参考。

(作者陈蓉系上海广播电视台技术中心总师室副主任、高级工程师;来源:《中国广播电视学刊》)

热门精选